Norsk Amazon-etablering gir nesten ikke skatt

Hvis Norge ikke krever åpenhet vil utvikling av skatteregler feile.

Amazon har allerede tusenvis av norske kunder knyttet til sine internettjenester og planlegger å ekspandere i Norge. Det er bare et tidsspørsmål før Amazon også etablerer norsk varelevering over nett.

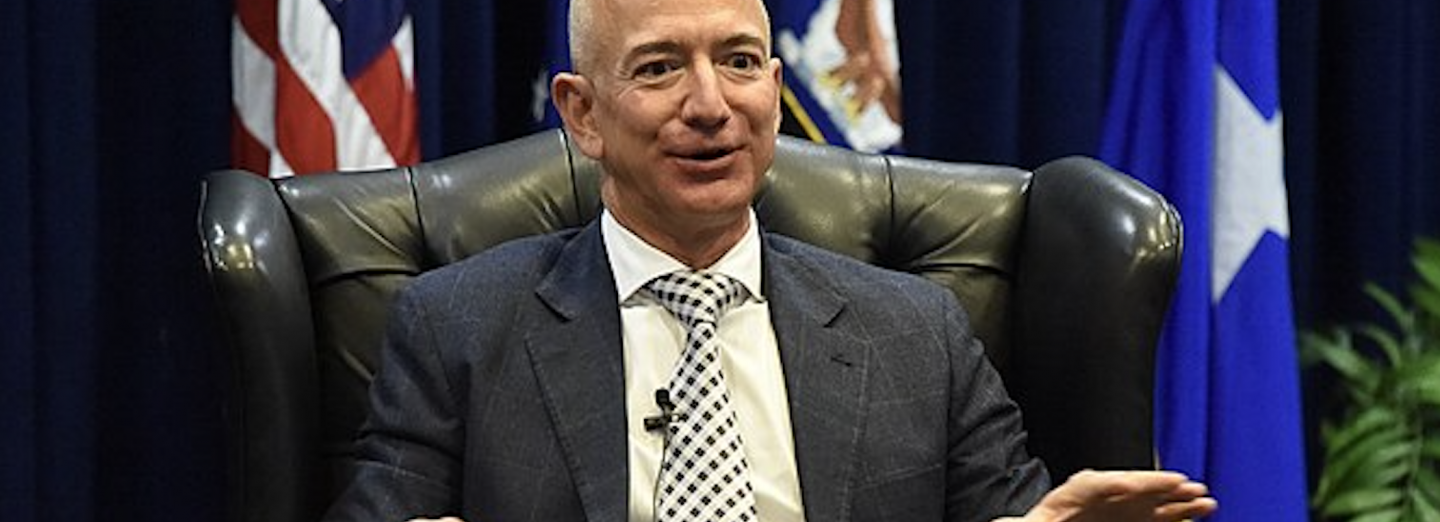

Skatteomgåelse har vært en uttalt prioritet fra dag én hos Amazon. Opprinnelig ønsket grunnlegger Jeff Bezos å etablere selskapet i et reservat for USAs urbefolkning på grunn av skattefordelene. Da Amazon etablerte seg i Europa ble virksomheten organisert via skatteparadiset Luxembourg.

Siden Amazon ikke må offentliggjøre detaljerte inntekter og skattebetalinger, kan vi ikke beregne direkte hva Amazon vil skatte til Norge. Men deres britiske selskapsstruktur er sannsynligvis representativ for hvordan selskapet organiserer hele sin virksomhet i Europa, også dersom de for alvor etablerer seg i Norge.

Salgsinntektene som forsvant

Amazon sitt datterselskap i Storbritannia rapporterte salgsinntekter på $6,6 mrd i 2020, men til amerikanske myndigheter oppga selskapet $26,5 mrd. De manglende $20 mrd ligger mest sannsynlig i skatteparadiset Luxembourg. Her har Amazon et datterselskap som rapporterte $45 mrd i salgsinntekter.

Amazons to virksomheter

Amazon er mest kjent for netthandel av fysiske produkter, men selger også dataserverplass til andre virksomheter via Amazon Web Services (AWS), som nå står for 62% av Amazons totale overskudd. Serverne er hovedsakelig plassert i utlandet, og registrert i Luxembourg. Etter gjeldende globale skatteregler kan enkeltland bare skattlegge selskap som er fysisk etablert i landet, og reglene tar ikke hensyn til antall kunder eller brukere av tjeneste i landet. Norge vil altså ikke kunne skattlegge overskuddet fra denne virksomheten.

Amazon sin netthandel trenger imidlertid lagerbygninger for varene de selger til britiske kunder. Storbritannia kan skattlegge denne delen av virksomheten.

Må Amazon skatte til Norge?

Profittmarginen til Amazon UK er 2,67%. Dette er et mål på lønnsomhet og betyr at om datterskapet selger en vare for 100 kroner gir det et overskudd på 2,67 kroner. Slike lave marginer er vanlig i detalj- og varehandelen. Butikkene har gjerne stor omsetning, men tjener lite per vare som blir solgt. Når et selskap reinvesterer tilbake i virksomheten vil også overskuddet reduseres. Dette er imidlertid neppe årsaken til Amazons lave profittmargin.

Informasjon fra Amazons nettsider tyder på at britiske kunder betaler direkte til et selskap i Luxembourg når de kjøper varer fra den britiske nettsiden til Amazon. Overskuddet havner da i Luxembourg. Det britiske datterselskapet tjener altså tilsynelatende ingenting. Men, de får betaling fra selskapet i Luxembourg, som en kompensasjon for utgiftene ved lagring- og distribusjon av varer.

Kompensasjonen er trolig bare litt høyere enn utgiftene til å levere varene. Dette gir kun et lite overskudd som britiske myndigheter kan skattlegge. Vi antar at det samme vil gjelde i Norge.

Må Amazon skatte til Luxembourg?

Frem til 2014 betalte ett av de to store datterselskapene i Luxembourg ingen skatt. Dette ble avslørt av en granskning av EU-kommisjonen, og skattefritaket ble avskaffet. Men likevel betales det ikke skatt, fordi datterselskapene ifølge regnskapene går med underskudd.

En av grunnene kan være at Amazon har store investeringskostnader, og derfor ikke særlig overskudd i Europa. Det amerikanske regnskapet indikerer også at selskapet i Luxembourg betaler store summer til hovedkontoret i USA for bruk av immaterielle rettigheter. Dette kan for eksempel være betaling for å bruke Amazon sitt varemerke.

Må Amazon skatte til USA?

Skattebetalinger til amerikanske føderale- og lokale myndigheter er ikke offentlige, men det offentlige selskapsregnskapet gjør det mulig å beregne at Amazon hadde en effektiv skatterate på 8% fra 2012-2018. Den føderale selskapsskatten var i samme periode 35%. Den ble for øvrig senket til 21% i 2018.

Hovedgrunnen til den lave effektive skattesatsen er at USA tillater at investeringskostnader trekkes fra overskuddet det samme året investeringen gjøres. Dette gir et lavt skattbart overskudd. Det reelle overskuddet er imidlertid høyere hvis man ser på regnskapet som Amazon legger frem for sine investorer. Her fordeles investeringskostnadene over flere år.

Vil de nye skattereglene gjennom OECD hjelpe?

136 land og jurisdiksjoner ble i oktober 2021 enige om nye regler for å skattlegge store selskap.

Avtalen består av to deler. Den første delen (Pillar 1) gir «markedslandet» større rett til skatten. Altså vil Norge kunne skattlegge deler av Amazon sitt globale overskudd som stammer fra norske kunder, som ellers ville havnet i Luxembourg og USA.

Det er imidlertid kun den delen av overskuddet som overstiger en 10% profittmargin, også kalt superprofitt, som skal regnes med. Men, Amazon som helhet har en profittmargin på 6% som gjør at de i utgangspunktet ikke faller inn under reglene. Denne nøtta forsøker reglene å løse gjennom såkalt segmentering: Dersom selskapet driver to helt forskjellige virksomheter kan disse behandles separat. Dermed kan servervirksomheten til Amazon omfattes av Pillar 1, selv om varelevering over nett ikke vil gjøre det. Altså vil noe Norge sannsynligvis få inn noe skattepenger, men siden potten er så liten, blir dette småpenger.

Avtalens andre del (Pillar 2) er innføring av en global minimumsskatt på 15%. Dette innebærer at dersom Luxembourg ikke skattlegger Amazons datterselskap tilstrekkelig, slik at datterselskapet ikke når 15% i effektiv skatteprosent, vil hovedkontorlandet (USA) kreve inn de resterende prosentene. Lite tyder på at Norge vil tjene noe på avtalen i dette tilfellet.

Vi trenger åpenhet om skatt

Den offentlige informasjonen om selskapers skattebetalinger er svært begrenset. Fortsatt må undersøkelser som denne basere seg på ufullstendige offentlige regnskap og kvalifiserte gjetninger for å estimere hvor mye flernasjonale selskaper betaler i skatt.

I 2020 vedtok Stortinget en kildeskatt på royalties, men det er lite trolig om dette vil gi skatteinntekter fra Amazon og lignende selskap på grunn av måten de er strukturert på. Med mer offentlig informasjon ville slike effekter vært utredet før reglene blir innført.

Offentlig land-for-land-rapportering må på plass. Stortinget vedtok dette i 2016, men det er fortsatt ikke innført. Vi finner heller ikke denne lovnaden nevnt i regjeringsplattformen som ble vedtatt i 2021. Det står imidlertid at regjeringen ønsker åpenhet om bruk av data og skattebetaling hos medie- og teknologiaktørene. Om det er større vilje nå enn i 2016 gjenstår å se.

Foto: Jeff Bezos, mannen bak Amazon. Los Angeles Air Force Base Space and Missile System Center via Wikimedia Commons